Когда кто-то с уверенностью говорит, что ипотека выгоднее аренды квартиры или наоборот.

Становится смешно…

А все потому, что универсального ответа нет и быть не может. Достаточно посмотреть топовые статьи по запросу «Ипотека или аренда», «брать ипотеку или копить самому» и т.д.

Что объединяется все эти статьи?

Даже если автор настойчиво навязывает своем мнение, приводит кучу доводов в пользу своего выбора и даже показывает расчеты. Все это опровергается в комментариях. Все просто — люди приходят, читают статью и… Делятся на два противоборствующих лагеря: для одних выгоднее ипотека, для других аренда съемного жилья.

В этом вопросе просто нет универсального решения.

Все люди разные (одни рискуют, другие по несколько лет не могут решиться на покупку), имеют разный уровень дохода (может быть стабильный и нет), разные жизненные цели (кто-то планирует переезжать, другие с ребенком на руках не могут снять квартиру), разные ситуации на рынке недвижимости (Москва и другие регионы), разные стартовые условия (уже есть однушка от родителей или не хватает даже на аренду жилья) и т.д.

Учесть все факторы, подсчитать итоговые суммы, запланировать свое будущее на 10-30 лет вперед?

Вы серьезно?

Так что предлагаем мы? Мы не будет подсовывать вам свой вариант ответа, а просто разберем максимальное количество факторов, которые следует учитывать на стадии выбора между арендным жильем, ипотекой или смежными вариантами. Только самостоятельно взвесив все факторы «За» и «Против», каждый из Вас сможет сделать собственный, уникальный выбор…

Кстати, о факторах. Если мы что-то упустим в статье, пишите нам в комментариях. Обязательно обсудим…

Содержание:

Определяемся с текущей ситуацией и будущим

Один из основных критериев — ваша текущая жизненная ситуация и планы на будущее. Дело в том, что арендное жилье и ипотека — это два продукта, нацеленные на разные аудитории. Как это не парадоксально, цена в среднем будет примерно одна и та же, а вот достигнутые цели совершенно разные. Именно поэтому споры в интернете по этому поводу не утихнут никогда — два противоборствующих лагеря просто не понимают друг друга.

Аренда жилья подходит для молодых людей, которые еще не имеют стабильной работы, только переехали в новый город или планируют переезжать в ближайшее время. Такой аудитории очень важно не привязываться к конкретным квадратным метрам, а иметь возможность в любой момент переехать.

Ипотека — это продукт для уже финансово окрепших людей, планирующих свою семью и имеющие стабильный доход. Чаще всего, именно семья становится основным фактором для похода в банк за ипотекой. Мало кто хочет со своей второй половинкой скитаться по съемным квартирам, хочется иметь собственное жилье, а при появлении ребенка становится сложно как копить на свою квартиру, так и найти съемное жилье — многие ставят условие «без детей».

Делая выбор своей категории, подумайте даже не столько, где вы сейчас, а где будете через несколько лет?

Фактор ограничения свободы

Выбирая между ипотекой и арендой, вы выбираете кто и как вас будет ограничивать.

Ипотека привязывает человека не только к конкретным квадратным метрам, но и к работе. Мало кто решится уволиться без гарантированного рабочего места, ежемесячные платежи не оставляют никакого выбора. А вот при аренде жилья многие могут съехать в менее престижный район, в менее дорогое жилье, переехать к своим родственникам или хорошим друзья на несколько месяцев. С ипотекой этот вариант возможен только на многие годы, если начать сдавать ипотечную квартиру, а жить у кого-то.

В то же время, ипотечная недвижимость почти полностью в распоряжении покупателя — можно делать ремонт, зарегистрироваться в ней и прописывать детей. Нельзя только продавать и дарить залоговое жильё без согласия банка.

Опять же, фактор наличия детей играет важную роль. В детсады, школы и больницы лучше всего идти с местной пропиской — исчезнет целый ряд проблем. А прописаться в съемной квартире или комнате нереально.

Арендное жилье во многом ограничивает квартиросъемщика в бытовом плане: сделать ремонт без согласования с собственником нельзя, выкинуть старую мебель нельзя, завести себе питомца чаще всего нельзя, даже проживание детей порой запрещается в арендном договоре.

Что выгоднее ипотека или аренда по деньгам?

С финансовой точки зрения дать ответ на этот вопрос сложно, все зависит от текущей ситуации на рынке недвижимости сейчас и как «ляжет карта» в будущем.

Во многих развитых странах ипотека распространена из-за низкой ставки в 2-3%, но даже это не всегда является решающим фактором для выбора в пользу данного варианта.

В крупных городах цена на недвижимость настолько высока, что даже с дешевой ипотекой мало кто может позволить себе собственную квартиру. В США и Европе, к тому же, широко распространена сдача жилья в аренду, как полноценный бизнес. Целые небоскребы становятся объектом инвестиций и предлагают арендаторам квартиры на любой вкус. Но даже при таких условиях выбор между ипотекой и арендой всегда индивидуален.

В «Журнале Тинькофф Банка» есть достаточно наглядный калькулятор выбора между ипотекой и арендой жилья с одновременным накоплением средств на новую квартиру с помощью вклада.

Готовые варианты расчетов там только для Москвы и Санкт-Петербурга, но можно изменять все данные и рассчитать свой.

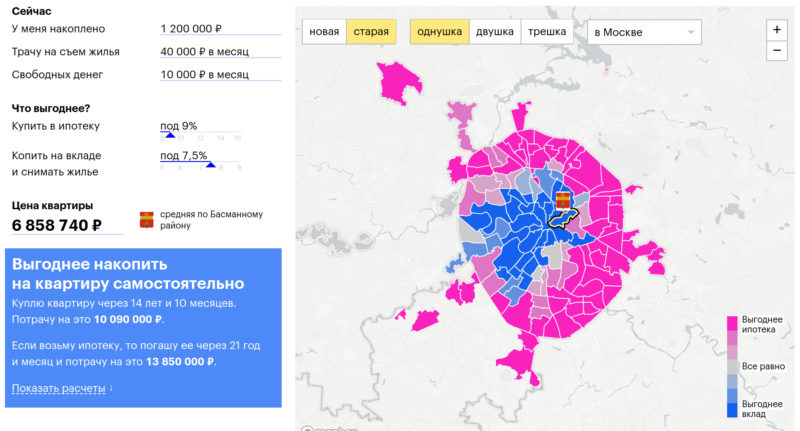

Вот пример для Москвы (однушка, вторичный рынок). Стартовые условия — 1 200 000 рублей уже есть, на аренду ежемесячно тратится 40 000 рублей, еще 10 000 рублей свободных денег, есть возможность взять ипотеку под 9% или открыть вклад под 7,5% годовых.

В Басманном районе средняя стоимость однокомнатной квартиры почти 7 000 000 рублей, поэтому здесь выгоднее снимать жилье и копить самому:

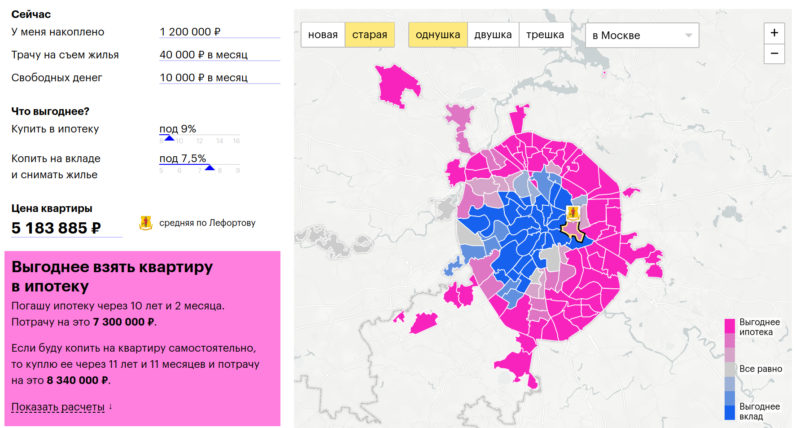

А вот в соседнем Лефортово выгоднее уже взять ипотеку:

Важное уточнение по расчетам:

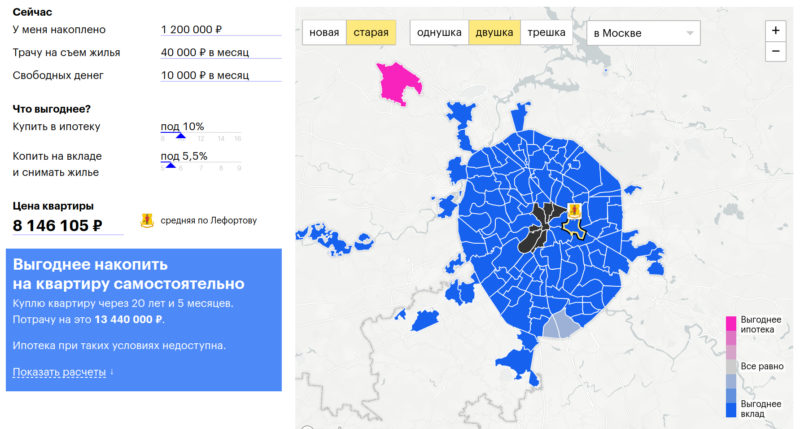

Ипотечная ставка в 9% и вклад под 7,5% — это предложение самого «Тинькофф Банка», при этом вклад только на 24 месяца, после чего вам необходимо заново открывать счет и не факт, что снова дадут такой высокий процент. Более реальный вариант с ипотекой в 10-11% и вкладом 5,5%.

Тогда расчеты по Лефортово уже такие:

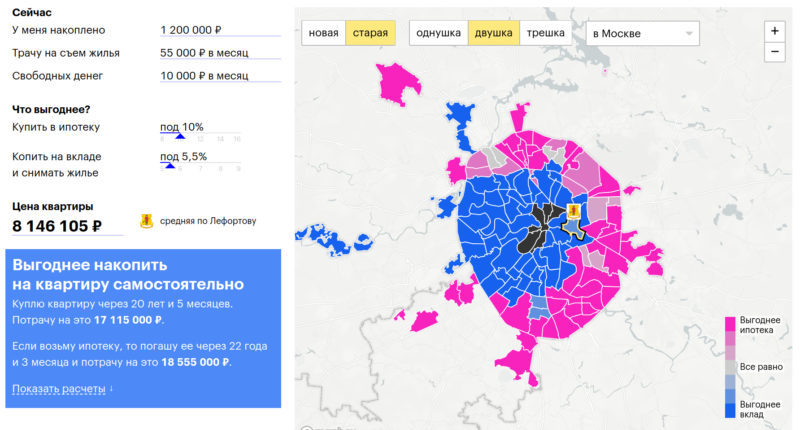

А вот по двухкомнатным квартирам уже промежуточный вариант:

Но опять же, все зависит от стартовых условий, которые вы можете выставить самостоятельно, только помните:

- В расчете не учитывается изменение стоимости аренды и изменения стоимости самой недвижимости;

- Не учитываются возможное использование налогового вычета, материнского капитала или других видов помощи от государства.

Чего не хватает в онлайн-калькуляторах?

- Стоимость владения. Покупая собственную недвижимость, вы берете на себя все статьи его содержания: кварплата, налоги, капитальный ремонт, ремонт в самой квартире, плата за электроэнергию, воду и газ, а также многое другое. При аренде, как правило, многие платежи уже входят в сумму аренды, а съемщик просто дополнительно оплачивает расходы за услуги по счетчикам.

- Содержание мебели и бытовой техники. Если в договоре аренды указана стиральная машинка, то арендодатель обязан поддерживать ее в рабочем состоянии, как и все другие удобства. Конечно, возможны варианты с поломками по вине арендатора, тут важно совместно приглашать мастеров для оценки поломки — если причина износ, то платит арендодатель, если неправильная эксплуатация, то арендосъемщик.

- Изменения на рынке недвижимости. Глупо верить, что недвижимость всегда будет расти в цене. Экономические кризисы и колебания цен на нефть, открытие станции метро по соседству или строительство соседнего дома, закрывающего красивый вид и еще миллион факторов, которые могут как повысить стоимость недвижимости, так и понизить ее. Также может колебаться и арендная плата, но это обычно происходит редко.

- Изменения доходов. Доход человека может поменяться, как в лучшую сторону (ежегодная индексация заработной платы, повышение, переход на работу в другую компанию и т.д.), так и в худшую сторону (увольнение, длительный больничный, отказ компании от выплаты премиальных т.д.). Учесть все эти факторы в типичном расчете просто невозможно.

- Риски связанные с вкладами. Вклады в банках застрахованы, но только до определенного уровня. В России сейчас условия следующие:

Страховое возмещение по вкладам в банке, в отношении которого наступил страховой случай, выплачивается вкладчику в размере 100% суммы вкладов в банке, но не более 1 400 000 руб. (для страховых случаев). Вклады в иностранной валюте пересчитываются по курсу ЦБ на дату наступления страхового случая.

Можно использовать разные банки для диверсификации рисков, но тогда есть вероятность потерять часть дохода из-за более низкого процента годовых.

- Дополнительные расходы на обслуживание ипотеки. Страхование имущества и жизни заемщика распространены во всем мире, вот только обычно все эти данные указываются открыто, а вот в России мало какой банк дает полную стоимость ипотеки, в которую включены все дополнительные или даже обязательные платежи.

Помощь государства

Многие граждане могут рассчитывать на помощь государства, если берут ипотеку или просто покупают жилье. При аренде, а тем более, без договора, рассчитывать на подобное просто нельзя.

Так чем может помочь государство при ипотеке?

Имущественный налоговый вычет

Имущественный вычет можно использовать, только если вы получаете официальную зарплату и платите налог на доходы по ставке 13%. Возврату подлежит фактически уплаченный или начисленный налог на доходы. Имущественный вычет при покупке жилья каждому человеку дают один раз с учетом лимита — 2 млн рублей.

То есть, максимальная сумма возврата составит 260 000 рублей.

Вычет по ипотечным процентам

При покупке жилья в ипотеку, кроме основного вычета, можно получить вычет по уплаченным кредитным процентам (вернуть 13% от фактически уплаченных процентов по ипотеке).

Материнский капитал

Программа поддержки позволяет потратить деньги на разные цели. Одна из них — это покупка жилья. Размер материнского капитала в 2019 году составляет 453 026 рублей, но уже в 2020 его могут проиндексировать до уровня в 470 241 рублей.

Военная ипотека

Мера помощи, созданная специально для военных служащих по контракту. После подписания контракта, военный может вступить в НИС (накопительно-ипотечную систему), а через три года использовать деньги для первоначального взноса и для выплаты ежемесячных платежей.

Программа «Молодая семья — доступное жилье»

Программа поддержки молодых семей как с детьми, так и без них. Есть целый ряд условий, поэтому данная программа подходит далеко не всем.

Субсидии для многодетных семей

Если в семье воспитывается три и более несовершеннолетних детей, то семья может получить до 70% от суммы, необходимой для покупки жилья или строительства нового. Подходит только тем семьям, которые попадают в категорию малообеспеченных и нуждаются в увеличении жилой площади.

Ипотека для молодых специалистов

Учителя, врачи и ученые могут рассчитывать на покупку жилья в ипотеку на льготных условиях. Им должно быть не более 35 лет, а стаж работы в федеральных и муниципальных учреждениях не менее 12 месяцев.

Вывод

Как уже говорилось выше — единственного правильного выбора нет. Взвешивайте все «за» и «против», учитывайте положительные и отрицательные факторы каждого варианта и делайте свой уникальный выбор.

В российских реалиях аренда — это временное решение для молодых людей, которые не хотят привязываться к конкретной жилплощади или в будущем получат недвижимость другим путем: наследство, в дар от родственников, вступят удачно в брак и т.д.

Покупка своего жилья с помощью ипотеки — это свое собственное жилье, стабильность, но гораздо больше ответственности и расходов.